2024年8月初旬、金融市場を揺るがす株式市場の乱高下が発生し、世界の主要な金融市場で混乱が見られました。東京市場では、8月5日に日経平均株価が12%を超える下落を記録しました。主要な原因と見られる背景が見過ごされているため、本稿でまとめておきます。

これは、端的に言えば犯罪収益によるドル円為替レートの相場操縦がもたらした株式市場の混乱です。

外為市場介入のリスク

前月の7月に財務省がドル売り市場介入を通じて、投機グループに資金を供与しました。建て玉余力を増加させた同グループがドル円の相場操縦を実施し、日経平均がそれに反応した結果です。

2011 年3月の東日本大震災で福島の原発事故が発生した直後の週明けの東京市場の下落が6%であったことと比較すると、12%の下落が如何に異常な事態であるかわかるでしょう。

今回の日本の株式市場の暴落では、米国の雇用統計の発表がたまたまあったために、合衆国経済の後退懸念というこじつけが見られましたが、無関係です。雇用の逼迫からのインフレ圧力が和らいだことで、FEDが利下げの判断に係る局面です。これはむしろ株式市場にはポジティブな事案であり、大きく下落する理由ではありません。つまり大多数の投資家がこの統計を意思決定の基準に据えて、一斉に同じ判断をした結果ではありません。

筆者は以前、「May Contain Lies」の書評で、人間がバイアスに囚われることを説く著者の論旨を解説しました。今回の株式市場の暴落の解釈も日本におけるバイアスに基づく嘘の例です。筆者の解説する事実は、メディアに登場する専門家と称される人々の見解とは全く異なります。

現実から著しく乖離している一般に流布されている認識とは、別の視点の様相を解説します。展開する内容から読み手が自ら考え、確認し、判断してください。

リスク情報の隠蔽が人為的な大惨事を招くことはよく知られています。ここでは隠蔽されている外国為替市場介入に関するリスクを詳らかにしていきます。

将来より良い社会を築きたいと考える人々のために、市場の混乱の原因となっている出来事と、その問題が発生した経緯と仕組みを筆者の知る事実とともに解説して記録しておきます。

市場介入による私的為替取引口座への振り込み

これには公金からの個人口座への不正な資金の流れが深く関係しており、そうした資金の流れというものは、普通の人々が知らないところで実施されます。

株式市場暴落の背景には、外為市場介入資金を騙取している詐欺グループの存在があります。詐欺グループは、2011年8月4日、週明けの8月8日にも外為市場介入で介入資金を騙取した直後に、同様にいくつかの通貨ペアで為替レートの相場操縦を実施し、株価を急落させています。供与される介入資金の規模が巨額であるため、マージンFXを利用した建て玉余力は、レバレッジがかかるために、中央銀行の売買注文に匹敵する規模になります。先日の2024年8月5日に実施されたように1日でドル円で数円レートがシフトする規模です。

彼らは過去に外国為替レートを操作して株価を急落させた時と同様に、意図的に世界の株式市場を暴落させることを画策していた疑念があります。実際、東京市場が終了した後、二日後にはドル円為替レートは前週末の水準に戻っています。

今回(2024年8月5日)の暴落の要因は、その前月に外為市場で円安是正の名目で、外為市場を経由した私的為替取引口座への公金の振込が実施されたことに関係しています。公務とは無関係のまとまった資金を金融取引に充てている汚職警察官の管理する裏金用の口座に資金を移転させ、為替取引の建て玉余力を増加させた結果、裏金の管理者による相場操縦が実施されました。前述の詐欺グループとはこの裏金の管理者のことです。

外国為替市場でドル円為替レートを変動させることで、ドル円相場との連動性の高い日経平均株価が大幅に下落することになりました。

因果関係は簡潔であり、ドル円レートが円高にふれることに日経平均株価が反応しただけです。今年度の株高は上海からの大量の日経平均のETFの購入が見られていたことからも、株価上昇における主要な市場参加者は海外を拠点としており、東京市場に流入した資金は海外経由の資金でした。JPX上場株式の上昇の主要な買い手は海外投資家であり、海外からの資金流入、または海外を経由して還流した資金であったため、日経平均は為替レートの変動には敏感に反応します。さらに日経平均と日本の産業構造は、ドル円相場の動向で業績が左右される銘柄で構成されています。そのため、従来から、円高や円安で株価が連動して上下する性質があります。

つまり日経平均株価は、その構成銘柄と市場参加者の構成上、従来からドル円レートに反応して変動しやすくなっています。

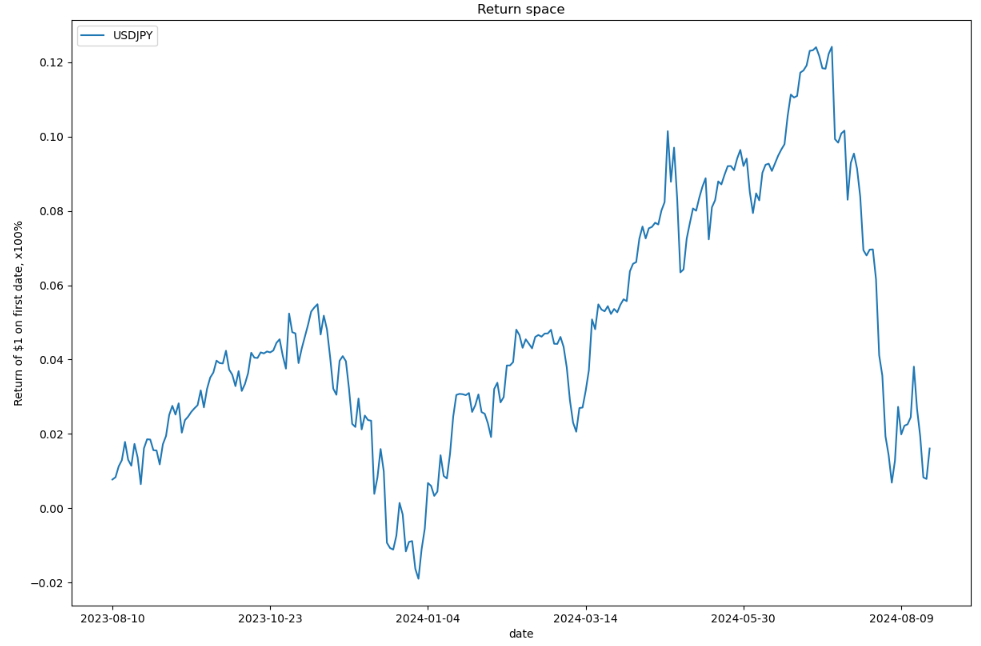

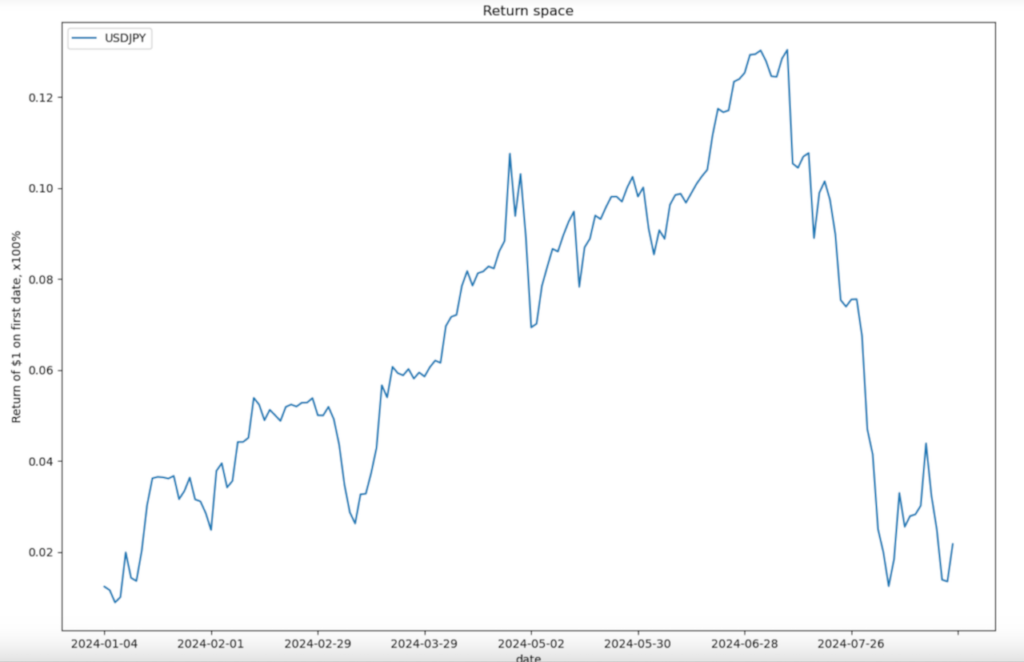

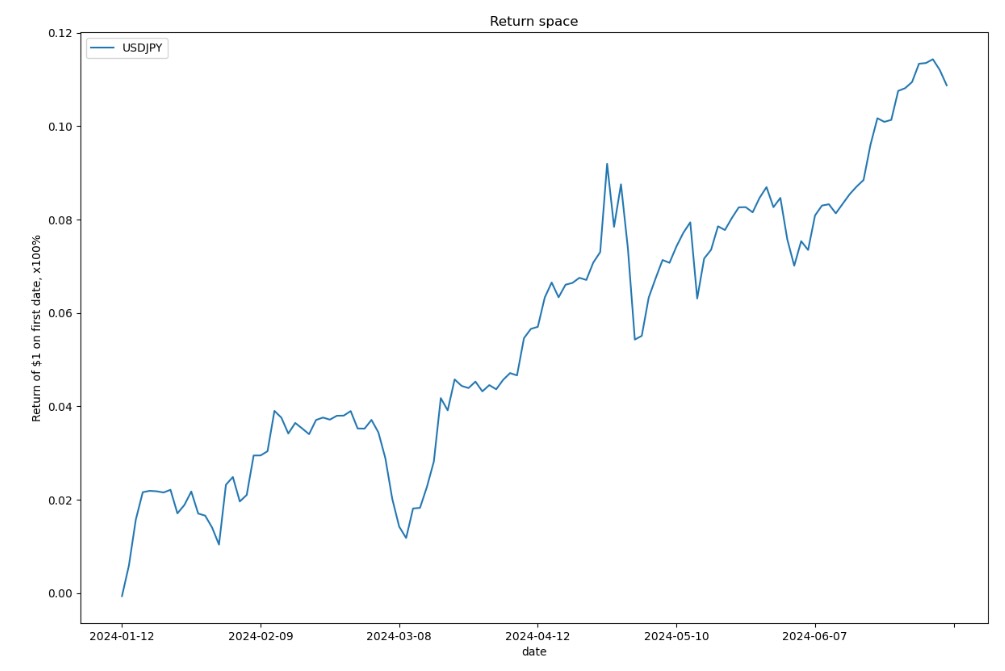

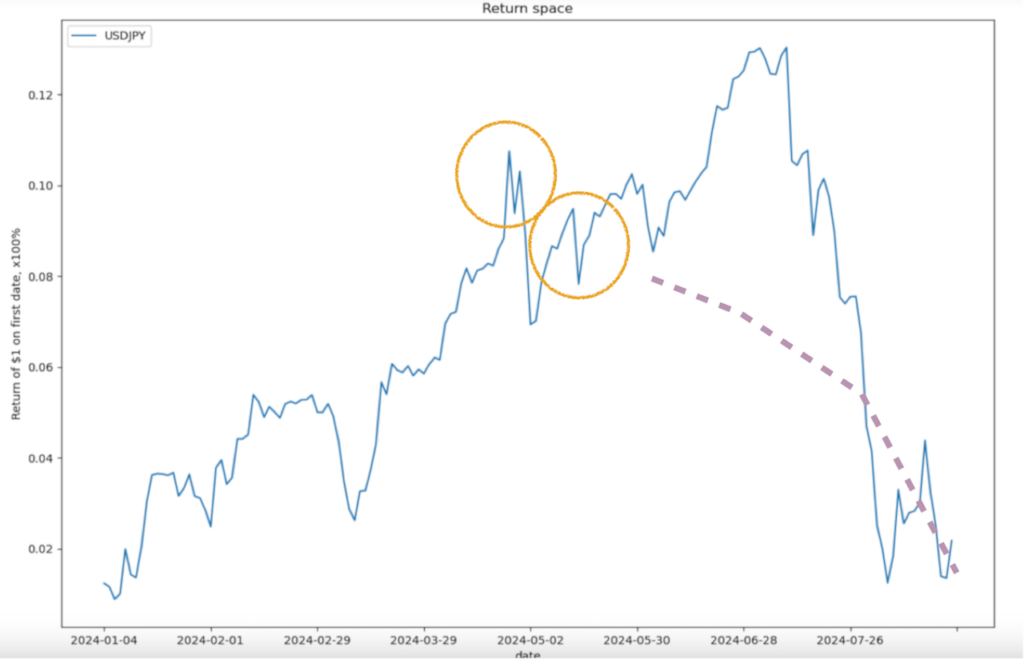

株価急落時のドル円の外国為替レートを確認していただければ、大きく円高にふれているのがわかるでしょう。(図1 USDJPY為替レート)週末に1ドル150円弱だったレートは、数時間で一時的に141円台 へ 10円近く円高となっています。その値動きに連動して日経平均は下落しています。為替損益に関係した売買が大きな取引を実施しているためです。

図1 USDJPY為替レート 2024年1月〜2024年8月

それでは、なぜドル円相場がこれほど極端に円高方向にふれたかということです。

このドル円レートの急変の数週間前の出来事を振り返ってみましょう。

2024年7月に、ドル円レートは、1ドル160円の水準でしたが、通貨当局による市場介入が実施されました。日本の外為市場介入は伝統的に、外国為替市場を経由した私的金融取引口座への振込詐欺であることはあまり知られていません。今回の通貨当局による外国為替市場介入も、従来と同様、私的な裏金口座(slush fund)への振込となりました。

ドル円為替レートの値動きを見れば、市場のマイクロストラクチャーから、介入資金の二桁のパーセンテージで仕切り決済が実施されていることが推測できます。

これは、あらかじめ介入と同じ方向に売買ポジションを生成した上で、為替レートが変動し、一定の水準で反対売買を実施し、その反対売買の注文を介入資金で決済させるということです。

単独でドル買い直後にドル売りを行なっても、通常の流動性であれば、為替レートは一時的にスパイクが発生するだけで市場価格は元に戻ります。2024年7月にそうした取引が一度実施されています。

政府による市場介入のように、まとまった資金移動があれば、大きな建て玉を持つ逆方向の注文を介入資金で決済することが可能になります。売買の方向が確定していれば、あらかじめ決済注文を設定しておけば、市場介入によって利益供与が行われます。

市場取引の仕組み

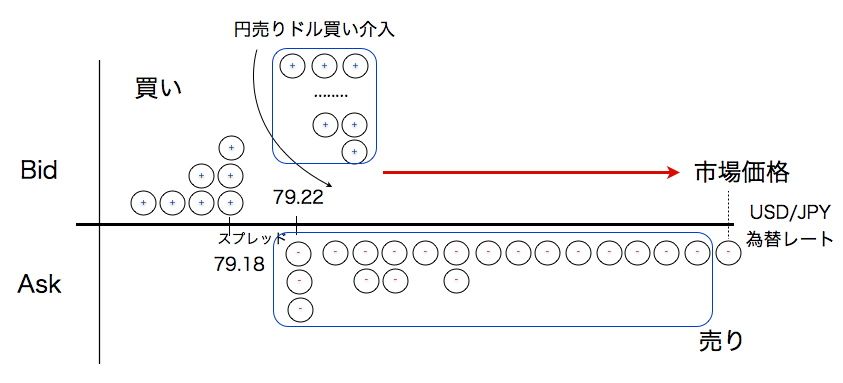

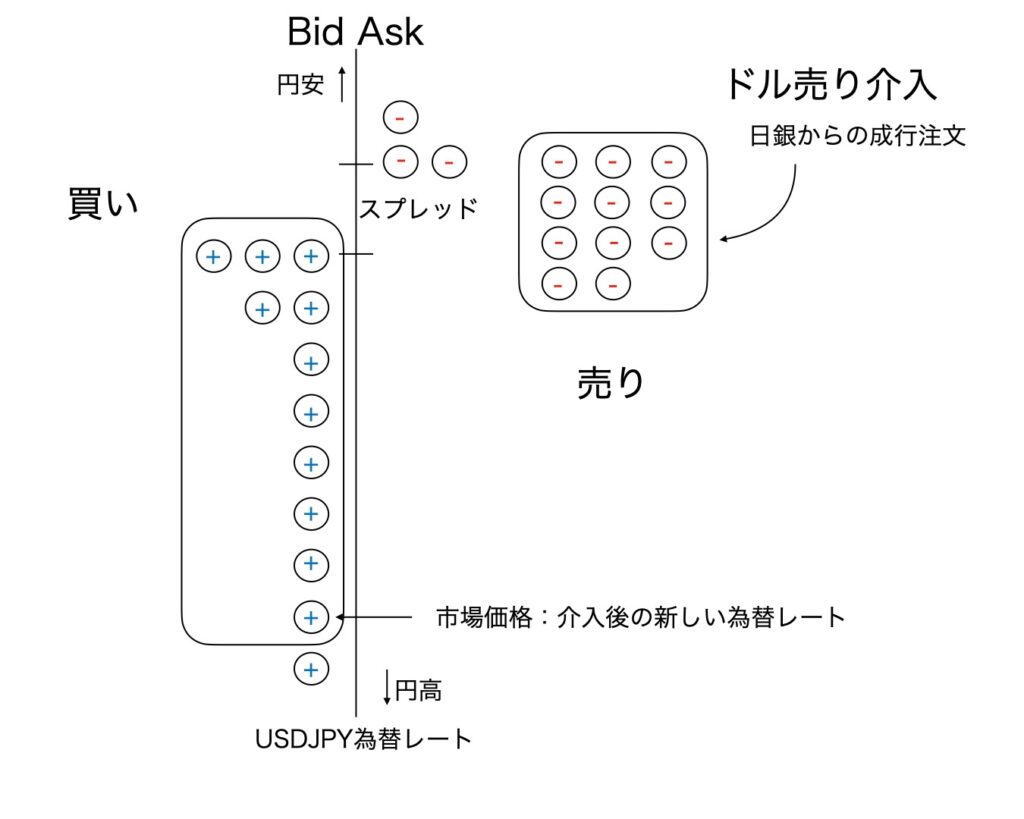

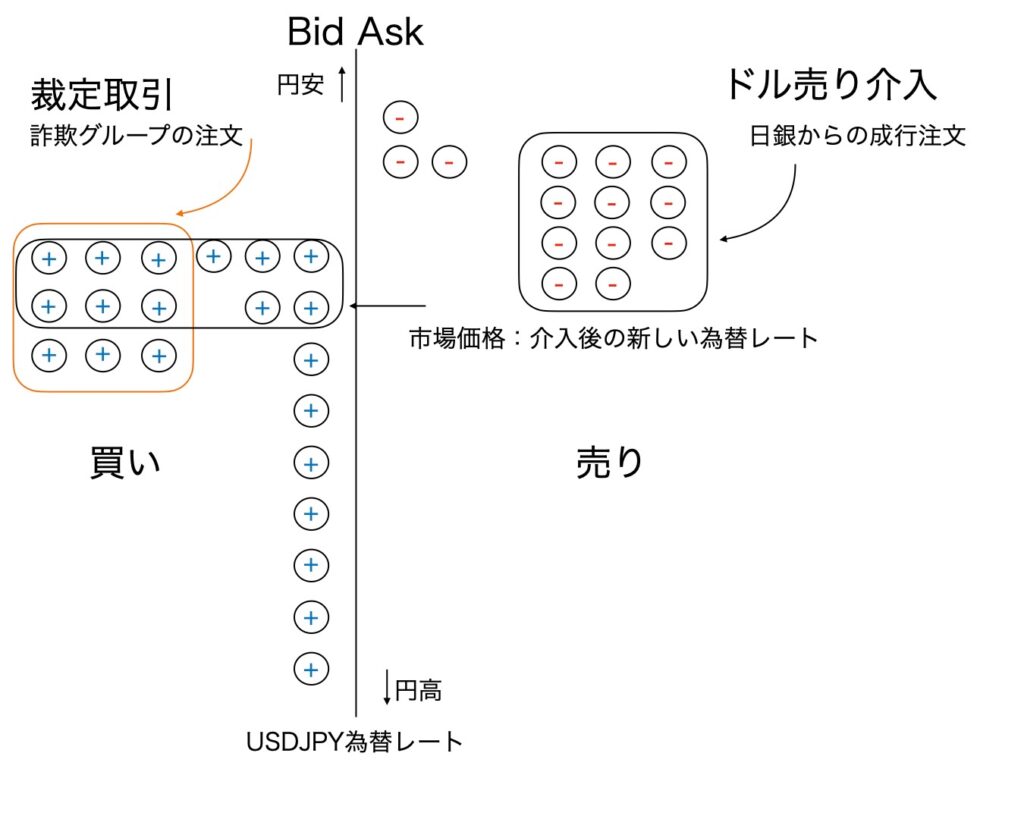

以下の図2は、為替レートの価格決定メカニズムを図示しています。

売り手と買い手が相対して取引が成立します。取引が成立した価格が為替レートです。

図2 ビッドーアスク 価格決定メカニズム

介入資金騙取の事例

以下に最もわかりやすい例を示しておきます。(介入資金騙取の例)

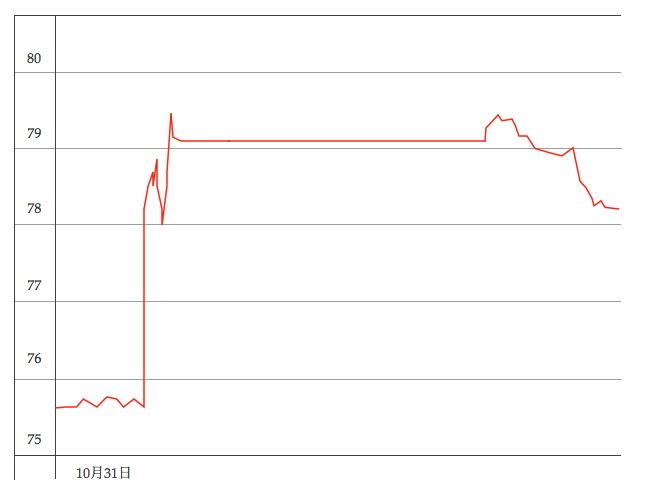

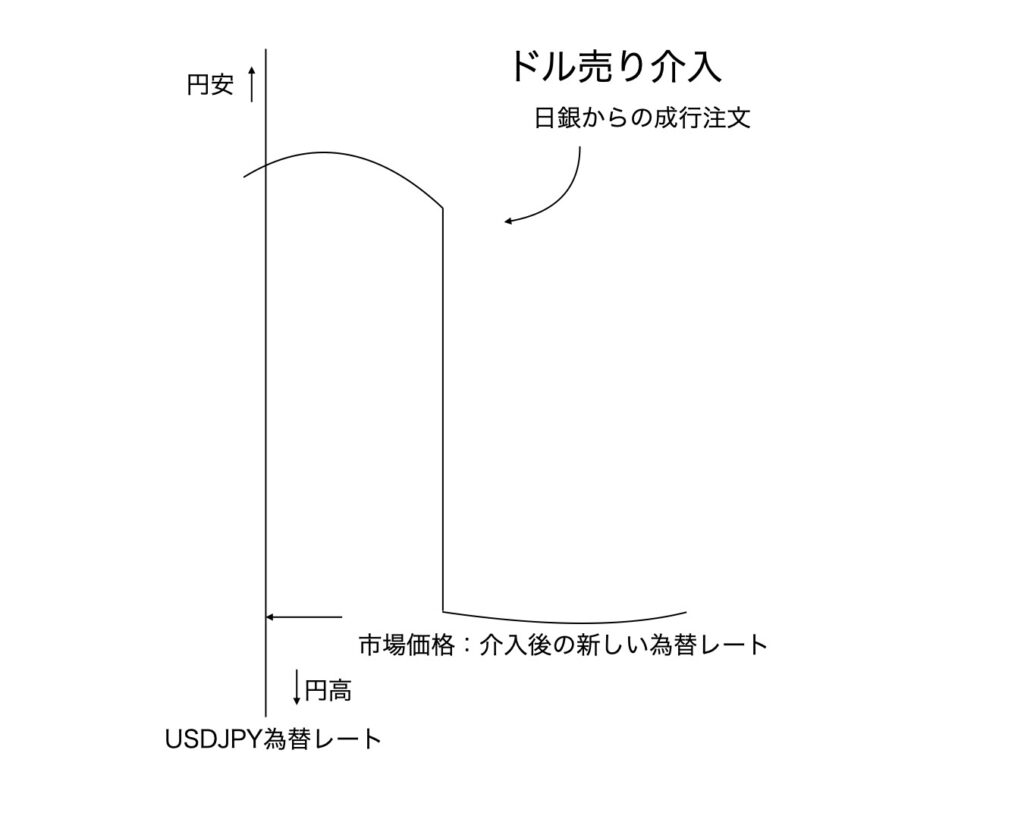

図3は、日本の通貨当局が、2011年10月に外国為替市場介入を実施した時の、ドル円為替レートの推移です。

図3 USD / JPY 外国為替レート 2011年10月31日

ビッド価格:79.18 円

ビッド価格は79.18円で4時間にわたって一定で推移しています。この状態は4時間、固定価格で取引が成立していたことを意味しています。この時の取引の間、財務省は政府短期証券を発行して調達した円を、ドル円為替レートを動かすために外為市場に投入しています。円売り介入は日銀による市場取引であるため、図4にあるように反対の位置にある買い注文のポジションを決済し、右の円安の方向へ為替レートをシフトさせることになります。

政府が借入金をドルの買い注文で外為市場に投入している間、為替レートは一定でした。これは介入資金の額に相当する規模の反対注文を、誰かがすでに発注ずみであったことを意味しています。

この時の介入資金の規模は、一度の介入額としては過去最大規模で9兆円に達しています。この間、為替レートは円安方向にシフトせず、平坦になっています。市場介入は外国為替市場での日銀による成り行き注文であるため、需給に隔たりがあれば、為替レートは需給に応じて変動するはずです。

しかし一定価格で推移しているということは、投入された介入資金と同規模の反対注文が実施されていたということです。

図4 建て玉と市場価格

9兆円規模の建て玉が指値で注文済みであったために、投入された介入資金は、すでに発注済みのその反対注文の決済資金として取引が終了しています。この時の市場介入はすべて私的取引口座の為替取引の決済で終了したために、為替レートは全く変化していません。

介入資金で決済するための注文は裏金口座(slush funds)から発注されています。金融自由化後は、誰でも普通に為替取引の売買注文が可能となっているため、市場介入の事前情報があれば、あらかじめ注文を発注しておくことが可能です。

介入資金はほぼ全額、同じ価格で決済されているため、約4時間にわたって為替レートが平坦になっています。図4で見ると同じ価格で発注された建て玉が約9兆円分、壁のようにASK側で積み上がっていたことがわかります。(裁定取引ボタン)

このオペレーションによって振り込まれた金額は、ビッド価格79.18円と通常の流動性の下で市場価格でドルを購入した時の平均値との間の価格差に一致します(注1)。試算は1兆円近い資金が私的為替取引口座に移転しています。

介入資金を騙取するための資金は公金を私的流用された裏金が使われ、騙取した介入資金は裏金に追加されて蓄積されます。

ときに金融市場を混乱させているのはこうした裏金口座を使った金融商品の売買による相場操縦です。

裏金管理者間でのPonziスキーム

裏金で金融取引を実施している主体の多くは、公金を私的流用し、金融市場で金融取引を行なっています。こうした裏金の管理者が役所の中に内通者として多数存在し、公金を流用して金融市場に投入しています。

横領資金の運用は、首都圏だけでなく地方や地域のグループ、無数に作られた裏金用の企業単位です。

裏金づくりの首謀者は特定の株式の銘柄や特定の通貨ペアの売買を、この公金を流用したPonziスキームの参加者に指示してますが、これは首謀者自身の口座にそれぞれのグループが横領した公金を振り込んでいることと等しくなります。

こうした振る舞いは当然のことながら、公益ではありません。

営利目的で私的な経済活動に従事している警察官、つまり、裏金作りに加担している人々によって、主に、以下のような違法行為が繰り返し実施されています。

- 第一に、公金を私的に流用し、金融取引を行なっていること。(注2)

- 第二に、公務員であるにもかかわらず、営利目的に経済活動を行なっていること。

- 第三に、一般の営利企業の商取引上の機密を侵害していること。

- 第四に、一般の営利企業の経済活動の業務妨害を繰り返していること。

- 第五に、知り得た機密を営利目的に漏洩させていること。

外為市場介入を経由した介入資金の不正入手は、2002年以後に本格化しました。それまでは2000年から2002年にかけて日経平均オプション市場を使った相場操縦とPonziスキームが実施されていました。

かつては、公共事業の事前情報を元にした、将来の価格上昇を見込んだ土地取引、上場後の株価上昇を見込んだ未公開株の譲渡による贈収賄などの手法が見られました。現在では、ドル円為替レートの是正を口実に外国為替市場介入を利用した公金の私的為替取引口座への移転が実施されています。

1997年に金融自由化により外為法が改正され、外国為替証拠金取引が一般に解禁されました。2000年以後、外国為替証拠金取引(マージンFX)を一般向けに提供するブローカーが増えたことで、誰も外為市場介入が不正な資金の流れと気づかない形で、公に資金移転が行われるようになりました。

事前情報を元にした土地取引、未公開株譲渡、外国為替取引という形で、こうした事前情報を元にした不正な取引や公金による利益供与は、一般に誰も気づかないところで行われます。

2002年以後の日本では、外国為替市場を経由した介入資金の私的金融取引口座への振込が実施されるようになり、利益供与の規模が桁違いに巨額となっています。

以前、LIBORの事前情報を元にした不正取引がUKで問題になりましたが、外為市場介入を利用した詐欺と横領は日本固有の不法行為です。

基本的に、スイスなどの例外を除いて、日本以外の国は外国為替市場に介入しません。外国為替市場介入による振込詐欺は、日本特有の不正取引であり、先進国の中で日本だけが外為市場へ介入を繰り返す主要な理由でもあります。

外国為替市場を経由した振込詐欺の履歴

外為市場介入を使った裏金作りは2002年から実施されており、前回の市場介入を含めると、不正取引が行われるようになって20年以上、是正されず、同じ過ちが繰り返されていることになります。

最近、2024年8月に発生した金融市場の混乱を含めて、大規模振込詐欺事案から始まり、外為市場を経由した資金供与による相場操縦と経済変動の履歴を振り返ってまとめてみましょう。

- 2002年5月〜2004年3月16日 大規模振込詐欺事案

- 2011年3月18日 東日本大震災時の振込詐欺事案

- 2011年8月4日 円高是正を名目とした振込詐欺と世界金融市場の混乱

- 2023年 円安是正を名目とした振込詐欺事案

- 2024年5月 円安是正を名目とした振込詐欺事案

- 2024年8月の外為市場を経由した資金供与による世界株式市場の混乱

2002年5月〜2004年3月 大規模市場介入による振込詐欺事案

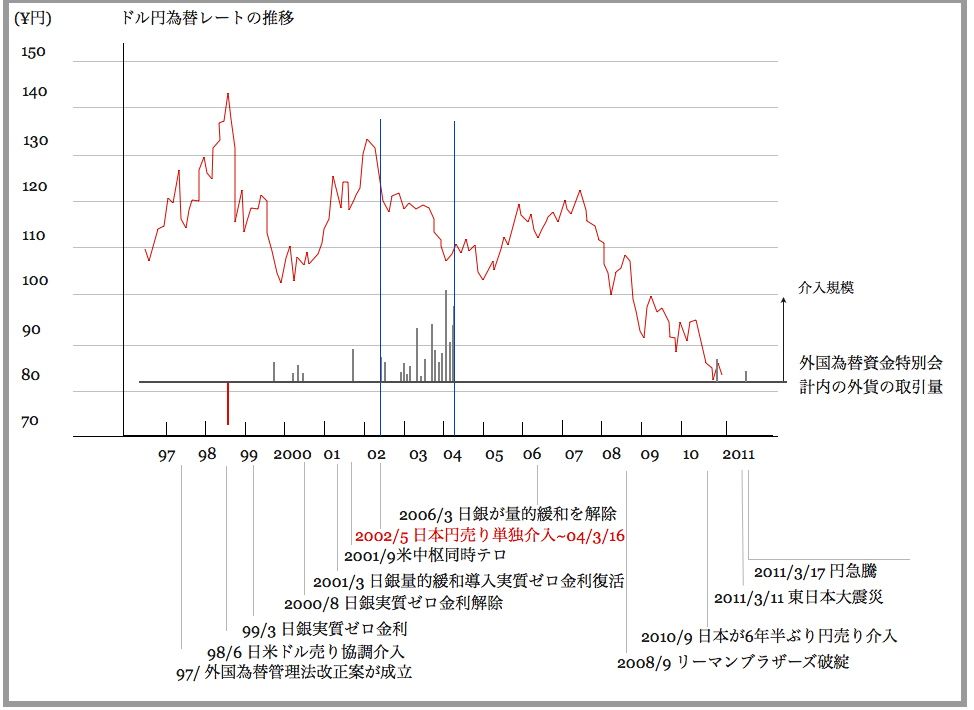

この期間、日本政府は、ほぼ毎日のように外為市場に介入しました(注3)。下の図5は、為替レートと介入資金の規模を時系列で記述したものです。

図5 時系列ドル円為替レート 1997〜2011

財務省による私的な為替取引口座への介入資金の振り込み

市場介入は、2001年までは効果的な政策として、為替レートを是正するのに効果がありました。しかし、2002年5月以後、為替レートには影響しなくなっています。

何が起きたのでしょうか。

ある専門家からは為替市場の一日の取引量が巨額さを理由に、介入の規模が為替レートをシフトさせるには小さすぎるという主張がありました。

しかしディーラーの取引は日計りです。基本的に取引は顧客の注文を受け、ポジションを調整してニュートラルにする取引です。為替市場で取引される金額の総計に関わらず、ニュートラルな取引で需給の隔たりはありません。これに対して、政府の介入資金の規模は大きく、取引は反対のポジションを決済して、bid-ask価格を一方向に移動させます。

グローバルな為替市場で、取引額の総計は巨大ですが政府が為替市場に介入すると、介入資金の規模が通常の需給の規模と比較して巨額であるため、一度の発注で取引に需給ギャップが発生します。そのため図4に示すように、取引は為替レートをシフトさせます。

前提として、市場介入は為替レートを変化させるものとみなされます。しかしこの期間、図5に示されるように為替レートはシフトしていません。これは、介入時に介入資金の規模と同規模の反対注文を、すでに発注していたことを意味します。これは、前の事例で示した2011年10月31日の外国為替市場介入と同じ状況です。

裁定取引が、介入時に反対方向の決済注文として設定されていました。市場介入は固定のbid価格で取引を決済するため、為替レートに大きな変化はありませんでした。

この期間、全ての市場介入に対して裁定取引が適用されています。これは、政府が市場介入する前に、時期と規模の情報をもとにした裁定取引が設定されていたことを示しています。

2002年5月から2004年3月まで(注4)、全ての外為市場介入がほとんどドル円為替レートの変動に影響していないため、全ての介入資金は、その規模に関わらず裁定取引の決済のために投入されていたことがわかります。

市場介入は、すでに発注済みの介入資金と同規模の為替取引注文の反対売買のポジションの決済のための資金を供与していただけです。

これらの取引操作は2004年3月16日まで続けられました。

2011年3月 東日本大震災時のドル円為替投機事案

2011年3月18日 前日の円の急騰と翌日の協調介入時の振込詐欺.

2011年3月11日、東日本で大きな地震が発生しました。前例のない津波の被害によって原子力発電所が損傷し、この原子力発電所の事故は、供給網の寸断を含む社会基盤システムに損害を与えました。

数日後の3月17日の早朝、ドル円為替レートが急上昇し、ドル円為替レートは強い円の需要で記録的最高値をつけました。全ての市場参加者は、この変動を地震災害と関連づけて、その影響とみなしていました。日本政府は、G7各国と協調して外国為替市場に協調介入する合意に導き、円安方向にドル円為替レートを操作することを試みました。

何人かのエコノミストはこの時のドル円為替レートの急上昇を、生保や損保のレパトリエーションのためであると説明していました。しかし、当事者の企業が、国内の留保で十分であるとして、自社の為替取引に関し否定していました。該当企業は海外に保有する資産を売却しておらず、それを円に変えて国内に戻していないのです。

他の説明に、投資家のリスク・アバースというものがありました。しかし、それは本末転倒な話です。仮に投資家がリスク・アバースな行動を取れば、通貨は下落します。地震災害は、社会基盤システムを損傷させ、その地域一帯は原子力発電所の事故により放射能漏れの危険に直面していました。さらに不安定な電源供給により工業生産は停止しました。仮に投資家が国外に資産を保持していれば、この環境下では、それを動かさない方が安全です。

ドル円為替レートは3月17日の早朝に数分という非常に短い時間で急上昇しています。そのため、同じ資金源によって大規模な円の買い注文が発注されたことが伺えますが、どのような種類の資金が強い円の需要を産んだのか不明確でした。

その日は、2004年3月16日、前回、最後に外為市場介入を利用した介入資金の騙取が実施された日の翌日にあたります。財務省が最後に詐欺グループの私的為替取引口座に介入資金を振り込んでから、丁度7年が経過しています。日本の国内法では、詐欺罪の時効は7年です。そのため、この時の為替レートの急変には、7年前の詐欺グループが関与している可能性がありました。

その後ドル円為替レートは不安定になりましたが、同じ詐欺グループが強い円の需要を意図したように推定できます。なぜなら前述したように、その後の2011年の10月31日に、取引内容がはっきりとわかる形で市場介入を利用した裁定取引が実施されています。この時も過去最大規模の介入資金はドル円為替レートを変更をすることはできませんでした。その時日本円で9兆円のコストはすでに発注済みの反対注文を決済して終了しました。

このように財務省による2002年以後の全ての外為市場介入は、大規模の裁定取引の機会を与えています。その供与する資金の規模は、日本円で数兆円に達しています。図4で示したbid-ask スプレッドの図からも明白なように、外為市場介入は為替レートを動かす効果はなく、同じ規模の反対注文を決済しているだけです。

日本政府の外国為替市場介入は、その介入時に常に詐欺グループの裁定取引が設定されるために、為替レートの変動に影響を与えることができません。

2011年8月 円高是正を名目とした振込詐欺事案

ユーロ圏の債務危機が注目されていた時期、外国為替市場介入は合衆国とユーロ圏の株価暴落の引き金になりました。

この時もドル円相場は、実需とは無関係に介入資金の騙取目的の円高が進行しました。市場介入の機会を使った為替取引を目的にした強い円の需要で、ドル円の名目レートは歴史的な高値を更新しました。円高のためのレバレッジをかけた取引が続けられていました。

2011 年8月4日、日本の財務省は、2010年11月のG.20の合意を無視し、ドル円為替レートを操作するために市場介入を実施しました。さらに同日のロンドン市場でスイスナショナルバンク(SNB)が、スイスフランを対ドルと対ユーロレートで安く誘導するために市場介入を実施しました。(注5)

ドル円レートに着目すると一時的に一円程度変化しましたが、翌日には元の水準に戻っています。

この時も、市場介入はドル円レートに影響することはありませんでした。財務省の介入は巨額な資金を私的為替取引口座に決済資金として振り込むことになりました。

資金供与によって建て玉余力を増加させた詐欺(介入資金騙取)グループによって、ロンドンとニューヨークで大規模な為替取引が実施され、主要な通貨が売られたことで、AUD/USD、GBP/USD、EUR/USDの主要な通貨の対ドルレートは急変することになりました。

中央銀行による円とスイスフランの外為市場介入と、詐欺グループによって主要な3通貨が対ドルで売られたために、主要な5通貨は対ドルレートで急落し、他の通貨に対して強力なドルの需要が発生しました。この出来事は合衆国とユーロ圏で株価を暴落させます。

以下のテーブルは8月4日にFX取引で操作された外国為替レートと各国の平均株価(株価インデックス)の変動を示しています。

| FX | 8/4 東京 | 8/4 ニューヨーク | %変化率 |

| EUR/USD | 1.4370 | 1.4059 | -2.21% |

| GBP/USD | 1.6438 | 1.6232 | -1.23% |

| AUD/USD | 1.0778 | 1.0428 | -3.36% |

| 株価インデックス | 8/3 | 8/4 ニューヨーク | %変化率 |

| FTSE | 5584 | 5393 | -3.5% |

| DAX | 6714 | 6414 | -4.7% |

| CAC | 3515 | 3320 | -5.8% |

| N225 | 9659 | 9299 | -3.8% |

| DOW | 11896.44 | 11383.68 | -4.31% |

| S&P | 1260.34 | 1200.07 | -4.78% |

| NASDAQ | 2693.07 | 2556.39 | -5.08% |

国を跨いだ資産の持ち高調整が実施され、各国の株価指標は急落することになりました。

同様の外国為替取引が、週明けの8月8日にも実施されました。この結果、オーストラリアドルは4取引日で10%以上下落することになりました。この時、オーストラリア経済に通貨が急落する要因はありませんでした。

| FX | 8/8 東京 | 8/8 ニューヨーク | %変化率 |

| EUR/USD | 1.4399 | 1.4155 | -1.72% |

| GBP/USD | 1.6470 | 1.6271 | -1.22% |

| AUD/USD | 1.0444 | 0.99310 | -5.17% |

他の通貨も同様に急落した結果、為替レートの急変に対応した持ち高調整のために、以下の表に示しように、リーマンショックに次ぐ下落幅で株価市場は急落しました。

| 株価インデックス | 8/5 | 8/8ニューヨーク | %変化率 |

| FTSE | 5247 | 5068 | -3.5% |

| DAX | 6236 | 5923 | -5.0% |

| CAC | 3279 | 3125 | -4.7% |

| N225 | 9097 | 8944 | -2.5% |

| DOW | 11444.61 | 10809.95 | -5.6% |

| S&P | 1199.38 | 1119.46 | -6.7% |

| NASDAQ | 2532.41 | 2357.69 | -6.9% |

世界の株式市場は、8月全体ではユーロ圏と合衆国で10〜30%、アジア市場では10%以上、下落しました。

7月1日から9月9日までの期間での主要な株価指標の下落幅としては、ユーロ圏の主要な株価指標であるドイツのDAXで43%、フランスのCACで34.7%下落し、資産価格が下落したことで、プライベートセクターのバランスシートを悪化させることになりました。

7月から9月の4半期の世界の株式市場の市場価格の下落はDow Jonesで比較すると、2008年の第四四半期に、資本が注入され金融セクターが再編成されたリーマンショック時の金融危機で発生した損失の3/4の規模に相当します。ユーロ圏では、合衆国以上の大きい損失を被っています。

合衆国とユーロ圏で、金融機関が問題に直面することになったDAX,EuroStoxx, S&P の株価指標に示される株式市場の下落は、想定された範囲以上の価格変動を示しています。多くの金融機関が8月の価格変動で損失を被るヘッジポジションを持っていました。株式市場の出来事はプライベートセクターで信用収縮させ、ユーロ圏での政府債務に影響を与えました。

この時の株価の暴落に関連して、欧州の投資銀行のトレーダーによる未承認のデルタヘッジングによるデリバティブ取引、および米国の投資銀行のUKの法人のトレーダーによるCDSによるデリバティブ取引で、巨額の損失が顕在化しています。

金融技術の上で、株価が下落する出来事が価格変動分布の上で稀なケースであったとしても、ベル曲線状の下落リスクは、モデルとして知られた範囲の制限の中にあります。

2010年の11月から、前述の詐欺グループと推測される特定の主体がEUR/USD為替レートを5%以上、急変させる取引を繰り返していました。この期間の市場の振る舞いは、経済の基礎的条件や金融政策の両方を反映しておらず、資産市場の極端な振る舞いは、EUR/USD為替レートの変動を反映していました。

金融危機の共通の特徴は、ブームの終焉の後の是正過程で資産価格が下落することにあります。ユーロ圏での危機の異なる点は、通常の健全に見える経済環境で通貨の価値の下落が、資産バブル崩壊と同じ状況を生成することです。資産価格が下落する結果、棄損したバランスシートが追加の債務を生み、国家規模で経済活動を縮小に導きます。

2024年5月 円安是正を名目とした振込詐欺事案

図6 USDJPY為替レート 2024年1月〜2024年6月

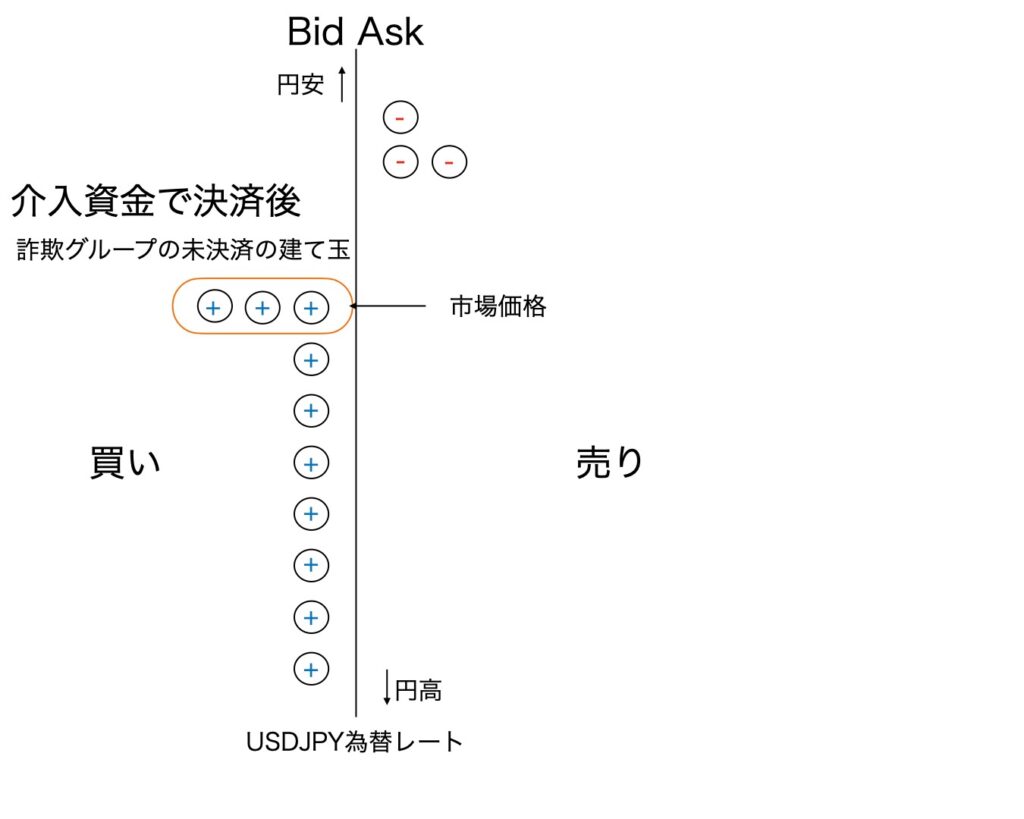

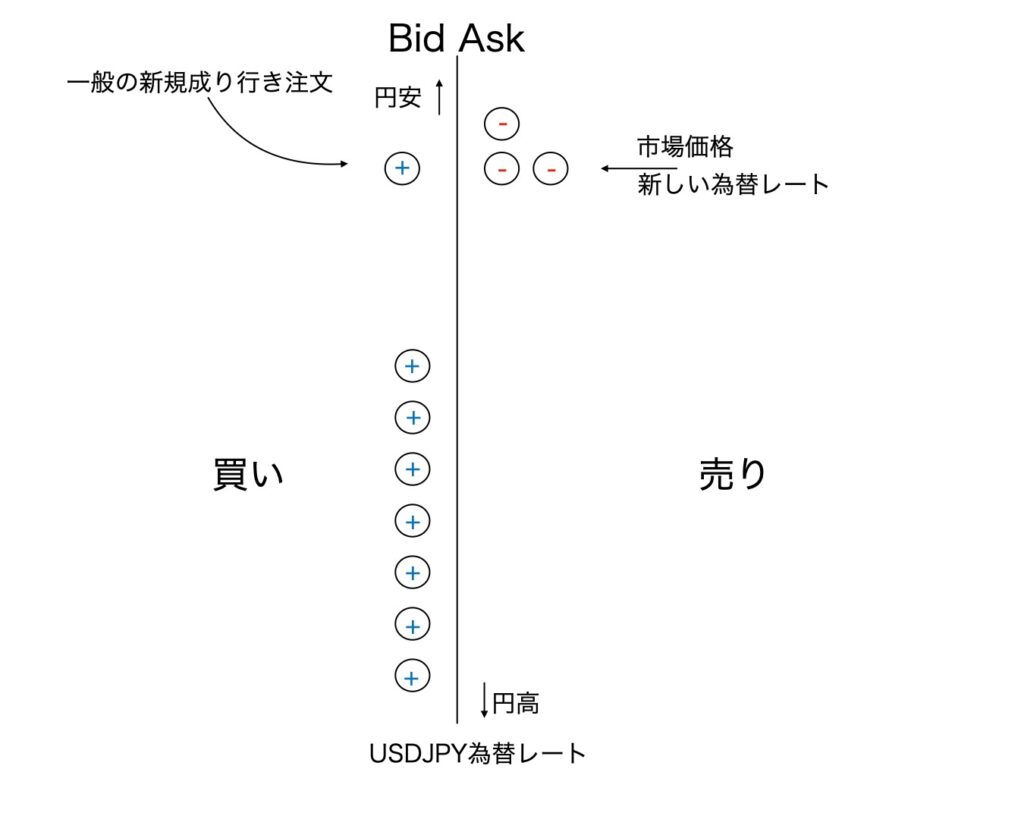

このケースもわかりやすい例なので、外為市場介入時のマーケットの構造を以下の図7〜図12で示します。

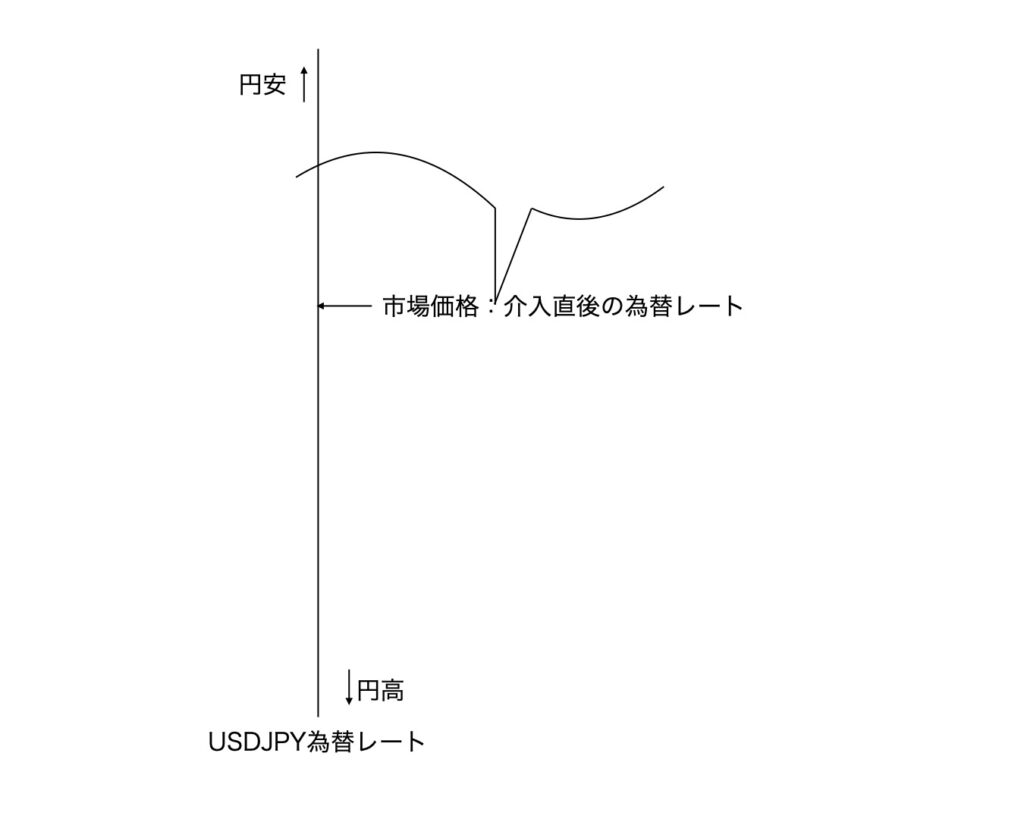

上の図6のチャートで2024年5月にスパイクが発生している部分です。外為市場介入が実施された時の為替レートの推移ですが、市場介入後に為替レートが市場介入前の水準に戻っています。

これは、介入資金のほぼ全額が介入時の裁定取引の決済資金として処理されたことを意味しています。

通常の流動性であれば、介入後の為替レートは以下の図7のように、反対方向の建て玉を決済していき、為替レートは円高方向にシフトします。(図8)

図7 通常の流動性での市場の建て玉

図8 通常の流動性でのUSDJPY為替レートの推移

しかし、介入後に元の水準に戻ったということは、介入資金はすべて裁定取引の決済資金として処理され(図9)、裁定取引で決済できなかった建て玉のポジション(図10)が、介入終了後にリリースされたということです。

図9 介入時の市場の建て玉

図10 介入時のUSDJPY為替レートの推移

図11 外為市場介入後の市場の建て玉

介入資金は裁定取引の決済資金としてすべて処理され、詐欺グループの発注分の未決済の建て玉(図11)が残ります。

この残りの建て玉を市場介入後にリリースするため、為替レートは市場介入前の元の水準(図12)に戻ります。

図12 詐欺グループの建て玉リリース後の市場の建て玉

2024年8月 外為市場を経由した資金供与による世界株式市場の混乱

2024年4月までは、ドル円レートは、他の主要通貨と同様にドルの実効レートに沿った値動きをしています。日本では、5月に財務省がドル円相場に市場介入し、私的為替取引口座に介入資金を振り込んだたため、詐欺グループによって介入資金を騙取するための円安投機が開始されています。(図14 USD JPY為替レート)

図14の点線は、財務省の市場介入がなかった場合のCounterfactual推論(注6)による為替レートの推移を示しています。推論に関する詳細は注6にリンクを貼っている’CausalPyによる合成コントロール’の項を参照してください。財務省による市場介入がなければ、他の通貨同様に、ドルの実効レートに従って、図13のAUDやGBPの推移に見られるように円は上昇基調に戻っていったと推測できます。

しかし、5月にドル円相場への市場介入が実施されたために建て玉余力を増加させた詐欺(介入資金騙取)グループの円売りによって、円はドルの実効レートに反して下落することになります。

5月の市場介入に注目すると、介入後数日で介入前の水準近くに戻っているため、裁定取引の利益確定の決済が実施されたことがわかります。図14のチャートで示すと2024-05-02近辺の推移です。

図13、図14の為替レートのチャートは2024年1月から2024年8月22日までの取引日で過去160日間の推移を示しています。

図13 主要通貨対ドルレート 2024年1月〜2024年8月

図14 USD/JPY 為替レート 2024年1月〜2024年8月

2024年7月中旬、再度、円安是正を名目に、外為市場を経由した私的為替取引口座への資金供与が実施されました。この資金供与により為替取引の建て玉余力を増加させた介入資金騙取グループが、2024年8月5日にドル円レートの相場操縦を実施したのは、前述のとおりです。その結果、海外からの資金流入によって上昇していた日経平均株価は、取引日1日の下落幅としては過去最大のおよそ12%下落することになりました。近隣の韓国のKOSPIや台湾、上海のCSI 株価インデックスも大きく下落することになりました。これは北米にも波及し、株価指標は約3%下落することになりました。この日の日経平均の下げ幅はブラックマンデー時の下げ幅を上回り、過去最大の下落率を更新しています。

7月31日に日銀が金融政策の正常化を進めるため利上げがアナウンスされました。日米金利差が縮小する影響がわずかにあり、スワップ金利が縮小し、円キャリートレードの巻き戻しを考慮する必要がありますが、為替レートが大規模に急落する水準ではありません。グローバルな視点では、金利差に着目した場合、UKのBOE(Bank of England)も日銀の金利の変更決定よりも前に、利下げを公表しており、その影響は長期的な推移に寄与する緩やかなものです(図13主要通貨対ドルレート)。ドル円のスワップ金利だけに着目すると、2024年5月以後のドルの買い持ちポジションのエクスポージャーの解消もあったことは推定できます。

日米金利差と為替レートの関係に関しては、以下のコンテンツで解説しています。

8月5日以後の株式市場の暴落は、ドル円相場への市場介入による特別会計からの介入資金騙取グループへの資金供与に原因があります。過去を振り返ってみてきたように、市場介入の都度、外国為替市場で相場操縦が実施され、株式相場を含む金融市場が大きく変動することが繰り返されてきました。

日本では2002年以後、外為市場介入の目的は、裏金づくり(slush fund)のための手段に変容しています。これは日本経済の長期にわたる停滞の一つの遠因であり(注7)、外為市場への介入は経済政策としては、機能しません(注8)。

ドル円レートと他通貨との連動と乖離が比較できるように、図15、16に2024年8月22日までの取引日で過去260日間の主要通貨と円の対ドルレートを示します。

図15 主要通貨対ドルレート 2023年8月〜2024年8月

図16 ドル円為替レート 2023年8月〜2024年8月